Nachversicherungsgarantien und Dynamiken in der Berufsunfähigkeitsversicherung

Inhaltsverzeichnis

- Der Arztberuf ist ein Beruf mit hohem Einkommenspotenzial: Er verlangt deshalb umfangreiche Nachversicherungsgarantien und hohe Dynamiken

- Nachversicherungsgarantien in einer Berufsunfähigkeitsversicherung sind oft nur ein leeres Versprechen

- Nachversicherungsgarantien nützen meist nur Medizinstudenten

- Nachversicherungsgarantien mit Ereignis greifen bei Ärzten und Zahnärzten oft ins Leere

- Laufende Dynamikerhöhungen entwerten Nachversicherungsgarantien

- Auch Nachversicherungsgarantien ohne Beschränkung auf Höchstrenten sehen meist sehr strenge Angemessenheitsprüfungen vor

- Nachversicherungsgarantien entfallen oft nach einem temporären BU-Leistungsfall

- Hohe Beitragsdynamiken sind für besserverdienende Ärzte und Zahnärzte oft das wichtigste Steuerungsinstrument für hohe Berufsunfähigkeitsrenten

- Berufsunfähigkeitsversicherung: hoher Dynamiksatz, aber kein Zwang zur Dynamik

- Ärzte und Zahnärzte sollten bei der Auswahl einer Berufsunfähigkeitsversicherung darauf achten, dass das Dynamikrecht nicht schon bei einer Berufsunfähigkeitsrente von beispielsweise 4.000 € erlischt

- Sichert eine Beitragsdynamik von 5% oder 10% wirklich bedarfsgerechten Versicherungsschutz?

- Zwei-Vertragslösung als mögliche Lösung?

Der Arztberuf ist ein Beruf mit hohem Einkommenspotenzial: Er verlangt deshalb umfangreiche Nachversicherungsgarantien und hohe Dynamiken

Der Arztberuf ist ein Beruf mit sehr guten Einkommenschancen. Nach einem aufwändigen Studium der Medizin erfolgt in der Regel die Facharztausbildung. Hiernach steigen die Karrierechancen rapide und das Einkommen wächst sprunghaft. Deshalb ist es wichtig, dass sich auch der gestiegene Absicherungsbedarf (höhere Berufsunfähigkeitsrente) durch großzügige Nachversicherungsgarantien und Dynamikerhöhungen an den Versicherungsschutz anpassen lässt.

So ist für einen Assistenzarzt, der zu Anfang seiner Assistenzarztstelle ein monatliches Bruttoeinkommen von ca. 4.700 € und damit ein Nettoeinkommen von rund 2.900 € (Steuerklasse I., unverheiratet, 2021) erhält, eine monatliche Berufsunfähigkeitsrente von 2.500 € schon ein erster Schritt in eine sinnvolle Berufsunfähigkeitsabsicherung.

Nicht wenige Ärzte erzielen jedoch später als Ober- oder Chefärzte oder als niedergelassene Ärzte mit eigener Arztpraxis jährliche Einkommen jenseits der 100.000 € und haben aufgrund von Eigenheim- und/oder Praxisfinanzierungen und einem mit wachsendem Einkommen gestiegenen Lebensstandard einen wesentlichen höheren Absicherungsbedarf. Oft wünschen diese dann für die Sicherung ihres Lebensstandards und ihrer laufenden Verpflichtungen monatliche Berufsunfähigkeitsrenten von 5.000 € und auch weit mehr. Dieses hohe künftige Absicherungsbedürfnis gilt es bereits bei Vertragsabschluss einer Berufsunfähigkeitsversicherung zu berücksichtigen.

Aber auch Fachärzte zählen mit einem durchschnittlichen Jahreseinkommen von ca. 96.000 € zu den Spitzenverdienern in Deutschland (Stand 2019). Hier bewegen sich meiner Erfahrung nach die gewünschten mtl. Berufsunfähigkeitsrenten meist in einer Bandbreite zwischen 3.500 € und 4.500 €. Die gewünschte Höhe ist natürlich abhängig von den persönlichen Verhältnissen, wie zum Beispiel vom Familienstand, ob Kinder vorhanden sind und ob ein Hauskredit bedient werden muss.

Doch eine Höherversicherung oder ein Neuabschluss einer Berufsunfähigkeitsversicherung ist dann oftmals nicht mehr möglich, da sich der Gesundheitszustand verschlechtert hat und diese Ärzte bei Stellung eines Antrages auf Berufsunfähigkeitsversicherung durch die Gesundheitsprüfung des Versicherers fallen würden. Es kommt dann entweder zu Risikozuschlägen, zu Risikoausschlüssen oder gar zu einer Ablehnung des Versicherungsantrages.

Nachversicherungsgarantien in einer Berufsunfähigkeitsversicherung sind oft nur ein leeres Versprechen

Um dieses Dilemma zu vermeiden, wurden von den Versicherern Nachversicherungsgarantien kreiert und in die Vertragsbedingungen ihrer Berufsunfähigkeitsversicherungen aufgenommen. Werbewirksam in Hochglanzbroschüren aufbereitet, stellen sie dem Versicherten in Aussicht, die Höhe seiner Berufsunfähigkeitsrente ohne Risiko- oder Gesundheitsprüfung an ein gestiegenes Einkommenssniveau unbürokratisch anpassen zu können.

Doch sind die umworbenen Nachversicherungsgarantien für jedermann - auch sinnvolle Optionen für Ärzte und Zahnärzte? Sind sie überhaupt sinnvoll nutzbar, wenn es darauf ankommt? Oder greifen sie gar ins Leere? Und wenn ja, gibt es Alternativen, wie Sie trotzdem Ihre Berufsunfähigkeitsrente ohne Gesundheitsprüfung erhöhen können?

Nachversicherungsgarantien nützen meist nur Medizinstudenten

Hier hilft nur ein Blick in das Kleingedruckte. Leicht erkennt man, dass grundsätzlich zwischen Nachversicherungsgarantien ohne Ereignis und Nachversicherungsgarantien mit Ereignis unterschieden wird.

Der Vorteil von Nachversicherungsgarantien ohne Ereignis ist, dass bei guten BU-Tarifen meist in den ersten 5 Vertragsjahren die vereinbarte Berufsunfähigkeitsrente ohne jeden Anlass - also ohne Eintritt eines vertraglich geforderten Ereignisses - erhöht werden kann. Zum Beispiel einmalig um eine mtl. BU-Rente von 500 €. Einige Versicherer bieten sogar die Option an, die versicherte Berufsunfähigkeitsrente um bis 100% der ursprünglichen Rente erhöhen zu können. In beiden Fällen muss allerdings die erhöhte Berufsunfähigkeitsrente in einem angemessenen Verhältnis zum Einkommen steht - sogenannte finanzielle Angemessenheitsprüfung.

Finanzielle Angemessenheit liegt beispielsweise vor, wenn die Höhe aller Berufsunfähigkeitsrenten nach Ausübung der Erhöhungsoption maximal 60% oder 70% des Bruttoeinkommens betragen. Dabei hat jeder Berufsunfähigkeitsversicherer eigene Angemessenheitsgrenzen und meist komplexe Berechnungsmodi.

Nachversicherungsgarantien ohne Ereignis sind vor allem für Medizinstudenten von Vorteil, die sich aus finanziellen Gründen während des Studiums noch keinen bedarfsgerechten Berufsunfähigkeitsschutz leisten können.

Bei Abschluss einer Berufsunfähigkeitsversicherung für Ärzte und Zahnärzte sollte darauf geachtet werden, dass die versicherte Berufsunfähigkeitsrente ohne Risiko- und Gesundheitsprüfung möglichst auf 2.500 € erhöht werden kann und diese Erhöhung bei Bedarf in einem Schritt zulässig ist (z.B. bis 100% der ursprünglich versicherten Berufsunfähigkeitsrente). Die Ausübungsoption sollte mindestens für die ersten 5 Vertragsjahre möglich sein - damit z.B. die meist finanziell enge Zeit des Medizinstudiums überbrückt werden kann. Zudem sollten Sie auf eine möglichst lange Ausübungsfrist achten, idealerweise bis zum 40. Lebensjahr.

Medizin- und Zahnmedizinstudenten finden unter folgendem Link spezifizierte Hinweise zu den Nachversicherungsgarantien:

Durch die Begrenzung auf eine Höchstrente von meist 2.500 € und die Altersbeschränkung auf das 40. Lebensjahr ist jedoch die Nachversicherungsgarantie ohne Ereignis für die Absicherung höherer Berufsunfähigkeitsrenten wie sie erfolgreiche Ärzte bei größeren Gehalts- und Karrieresprüngen oder im Falle einer Selbständigkeit benötigen, nicht ausreichend.

Nachversicherungsgarantien mit Ereignis greifen bei Ärzten und Zahnärzten oft ins Leere

Kommen wir nun zu den Nachversicherungsgarantien mit Ereignis. Diese Garantien sollen es dem Versicherten ebenfalls ermöglichen, seinen Berufsunfähigkeitsschutz ohne jegliche Risiko- oder Gesundheitsprüfung an einen gestiegenen Absicherungsbedarf anzupassen. Voraussetzung für die Nutzung der Erhöhungsoption ist allerdings der Eintritt bestimmter bedeutsamer Lebens-Ereignisse wie beispielsweise:

- erstmaliger Eintritt in das Berufsleben (Antritt einer Assistenzarztstelle)

- höhere Einkommenssteigerungen (z.B. Gehaltssprünge von mehr als 10%)

- Wechsel in die berufliche Selbständigkeit

- Praxisfinanzierung

- Hausfinanzierung

- Heirat

- Geburt eines Kindes

- Scheidung

Die Nachversicherungsoption muss der versicherte Arzt oder Zahnarzt meist innerhalb einer Ausübungsfrist von 6 Monaten nach Eintritt des versicherten Ereignisses ausüben. Einige Berufsunfähigkeitsversicherer haben die Frist zum Vorteil des Kunden sogar auf 12 Monate verlängert. Die Option selbst sollte bis zum 45. Lebensjahr, besser bis zum 50. Lebensjahr ausgeübt werden können.

Fast alle Berufsunfähigkeitsversicherungen für Ärzte und Zahnärzte maximieren ihre Nachversicherungsgarantien auf maximale Höchstgrenzen. So darf beispielsweise die monatliche Gesamtrente aller Berufsunfähigkeitsversicherungen bei Ausübung der Option maximal 2.500 € betragen und die Erhöhung je einzelnes Ereignis maximal 500 €.

Beispiel: Versichert beispielsweise ein 26-jähriger Assistenzarzt zu Beginn seiner Tätigkeit eine monatliche Berufsunfähigkeitsrente von 2.000 €, dann könnte er eine monatliche Berufsunfähigkeitsrente von 500 € bei Eintritt eines der obigen versicherten Ereignisse nachversichern. Hierdurch erhöht sich seine Berufsunfähigkeitsrente auf monatlich 2.500 €.

Laufende Dynamikerhöhungen entwerten Nachversicherungsgarantien

Doch diese auf den ersten Blick von den Nachversicherungsgarantien versprochene unbürokratische Erhöhung des Berufsunfähigkeitsschutzes ohne Gesundheitsprüfung bleibt den versicherten Ärzten und Zahnärzten meist verwehrt. Denn eine weitere Hürde bei vielen Berufsunfähigkeitsversicherungen ist, dass Rentensteigerungen, die aus den jährlichen Beitragsdynamiken stammen, auf die für die Nachversicherung gültige maximale Gesamt-BU-Rente von beispielsweise 2.500 € angerechnet werden.

Solch eine Höchstgrenze ist selbst dann schnell überschritten, wenn sich ein Assistenzarzt zu Berufsbeginn beispielsweise nur mit einer monatlichen BU-Rente von 2.000 € versichert hätte.

Beispiel: Ein Assistenzarzt versichert zu Berufsbeginn eine monatliche Berufsunfähigkeitsrente von 2.000 € mit einer Beitragsdynamik von 5%. Bereits im neunten Vertragsjahr wächst die Rente infolge der Dynamikerhöhungen auf 2.609 € an.

Die Folge: Die vertragliche Höchstgrenze von 2.500 € ist überschritten, so dass keine Nachversicherungsmöglichkeit für den Versicherten besteht.

Nur der Vollständigkeit halber: Hätte der Arzt gleich zu Vertragsbeginn eine für diese Berufsgruppe übliche BU-Rente von 2.500 € oder mehr versichert, dann hätte sogar von Beginn an keine Nachversicherung bestanden.

Tipp:

Ärzte und Zahnärzte sollten vor Abschluss einer Berufsunfähigkeitsversicherung darauf achten, dass bei den vertraglichen Nachversicherungsgarantien Rentensteigerungen aus Dynamikerhöhungen nicht auf die Höchstgrenzen einer Nachversicherungsgarantie angerechnet werden.

Bei Vorliegen solch einer kundenfreundlichen Nachversicherungsgarantie hätte der Assistenzarzt die Differenz zwischen der ursprünglich versicherten Rente von 2.000 € und der Maximalrente von 2.500 € sicher für künftige Erhöhungen im Rahmen der Nachversicherungsgarantie zur Verfügung. Er kann also, wenn ein versichertes Nachversicherungsereignis vorliegt und die übrigen Voraussetzungen erfüllt sind, 500 € Rente nachversichern - dabei ist es völlig egal, wie oft er die Beitragsdynamik ausgeübt hat und wie hoch die tatsächlich erreichte Berufsunfähigkeitsrente bei Ausübung der Nachversicherung schon ist, selbst wenn sich die versicherte BU-Rente inzwischen schon auf 4.000 € erhöht hätte!

Auch Nachversicherungsgarantien ohne Beschränkung auf Höchstrenten sehen meist sehr strenge Angemessenheitsprüfungen vor

Einige Berufsunfähigkeitsversicherungen sehen für die Ausübung der Nachversicherungsgarantie keine Höchstrente für die dann versicherte Berufsunfähigkeitsrente vor. Diese Versicherungen begrenzen beispielsweise die Summe aller aus der Nachversicherung resultierende Berufsunfähigkeitsrenten auf insgesamt 1.000 €. Dies wäre schon einmal eine gute Lösung für Sie. Doch trotzdem ist auch hier Vorsicht geboten. Denn auch die Versicherungsbestimmungen dieser BU-Tarife sehen in der Regel strenge finanzielle Angemessenheitsprüfungen vor.

So ist beispielsweise eine Nachversicherung ohne Risiko- oder Gesundheitsprüfung nur möglich, wenn die gesamten Berufsunfähigkeitsrenten maximal 60% des Bruttoeinkommens oder 70% des Nettoeinkommens betragen, wobei die Berufsunfähigkeitsrentenanwartschaften des Versorgungswerkes voll oder zur Hälfte angerechnet werden. Durch diese fiktive Anrechnung dürfte eine Nachversicherung in der Praxis oft scheitern.

Beispiel: Ein Facharzt wird zum Oberarzt befördert und erhält im Rahmen dieser Beförderung eine Gehaltserhöhung von mehr als 10%. Sein Bruttoeinkommen beträgt nunmehr monatlich 8.000 €.

Einkommenssteigerungen von mehr als 10% gelten bedingungsgemäß meist als mitversichertes Nachversicherungs-Ereignis. Sein monatliches Nettoeinkommen beträgt durchschnittlich 5.000 €, seine bereits bestehende private Berufsunfähigkeitsversicherung weist eine versicherte Rente von monatlich 2.900 € aus. Die Anwartschaften auf Berufsunfähigkeitsrente an sein Versorgungswerk belaufen sich auf monatlich 2.300 €.

Dem Oberarzt ist bewusst, dass er aus seinem berufsständischen Versorgungswerk nur Leistungen bei einer vollständigen Berufsunfähigkeit zu erwarten hat und wegen weiterer kaum zu erfüllenden, restriktiven Leistungsvoraussetzungen, möchte er diese wenig werthaltigen Anwartschaften in seinem Berufsunfähigkeitskonzept unberücksichtigt lassen. Er wünscht deshalb, seine private Berufsunfähigkeitsrente auf insgesamt monatlich 4.000 € aufzustocken.

Doch wie rechnet der Versicherer?

Zunächst einmal sehen seine Versicherungsbedingungen eine maximale Erhöhung der Berufsunfähigkeitsrente von 500 Euro je versichertem Ereignis vor. Und diese maximale Erhöhung ist zudem an eine Angemessenheitsprüfung geknüpft. Alle versicherten Berufsunfähigkeits-Renten dürfen bedingungsgemäß maximal 70% des Nettoeinkommens betragen. Berufsunfähigkeitsanwartschaften des Versorgungswerkes von mtl. 2.100 € werden zu 50% angerechnet.

Berechnung:

Angemessenheitsgrenze:

| 70% des Nettoeinkommens von 5.000 € | 3.500 € |

| abzüglich 50% BU-Anwartschaft Versorgungswerk: | - 1.050 € |

| maximal mögliche BU-Rente | 2.450 € |

| bereits versicherte Berufsunfähigkeitsrente | 2.900 € |

Eine Höherversicherung im Rahmen der Nachversicherungsgarantie ist trotz eines Nettoeinkommens von 5.000 € und dem Vorliegen eines versicherten Ereignisses (hier: 10%ige Einkommenssteigerung) nicht möglich.

Noch schlechter fiele die Rechnung aus, wenn sich der Versicherer sogar die volle Anrechnung von Versorgungswerkanwartschaften vorbehält. Dies ist leider bei dem einen oder anderen Berufsunfähigkeitsversicherer der Fall.

Nachversicherungsgarantien greifen oft ins Leere!

Nachversicherungsgarantien in der Berufsunfähigkeitsversicherung greifen bei Verträgen mit höheren Berufsunfähigkeitsrenten oft ins Leere, da die mögliche Gesamtrente bei Ausübung der Nachversicherungsoption oftmals höchstens 2.500 € betragen darf. Auf diese Höchstgrenze werden fast ausnahmslos Rentensteigerungen aus laufenden Dynamikerhöhungen angerechnet. Gerade bei Ärzten, deren Einkommen im Zeitablauf stetig gestiegen ist und die deshalb an den jährlichen Dynamikerhöhungen teilgenommen haben, haben sich hierdurch schon Berufsunfähigkeitsrenten aufgebaut, die über der Nachversicherungshöchstgrenze von 2.500 € hinausgehen. Die vertragliche Nachversicherungsgarantie verpufft wirkungslos.

Ärzte, Zahnärzte und Medizinstudenten sollten bei Abschluss einer Berufsunfähigkeitsversicherung darauf achten, dass bedingungsgemäß Rentenerhöhungen aus Dynamikerhöhungen nicht auf die Nachversicherungshöchstgrenze angerechnet werden.

Versicherer, die in ihren Berufsunfähigkeitsversicherungen keine Maximal-Renten in ihren Nachversicherungsgarantien vorsehen, sehen aber ebenfalls fast immer strenge finanzielle Angemessenheitsprüfungen unter Anrechnung der vollen oder hälftigen Berufsunfähigkeitsanwartschaften des Versorgungswerkes vor, woran eine gewünschte Höherversicherung ohne Risiko- oder Gesundheitsprüfung regelmäßig scheitern dürfte.

Tipp:

Einige wenige Versicherungen berücksichtigen bei der finanziellen Angemessenheitsprüfung nur Berufsunfähigkeits-Renten, die im eigenen Hause und bei anderen privaten Versicherungen bestehen oder beantragt sind. Durch diese Regelung wird gewährleistet, dass die Nachversicherungsgarantien nicht durch berufsständische Versorgungswerkanwartschaften entwertet werden.

Nachversicherungsgarantien entfallen oft nach einem temporären BU-Leistungsfall

Ein weiterer Hinderungsgrund für die Ausübung einer Nachversicherungsgarantie sind bei fast allen Gesellschaften vertragliche Regelungen, nach der die Nachversicherungsgarantien entfallen, wenn die versicherte Person bereits einmal während der Vertragslaufzeit berufsunfähig war. Einige Gesellschaften gehen sogar soweit, dass die Nachversicherung entfällt, wenn erstmalig eine Leistung beantragt wurde! Egal, ob geleistet wurde oder auch nicht.

Tipp:

Sofern Nachversicherungsgarantien für Sie wichtig sind, weil Sie beispielsweise aus finanziellen Gründen nur eine kleine Berufsunfähigkeitsrente versichern konnten, sollten Sie auf eine für Sie vorteilhafte Nachversicherungsklausel achten.

Achten Sie darauf, dass nach Möglichkeit die Nachversicherungsgarantie nicht nach einem temporären Leistungsfall entfällt. Denn nach einem Leistungsfall ist die Möglichkeit, die Rente zu erhöhen zu können, besonders wichtig.

Hohe Beitragsdynamiken sind für besserverdienende Ärzte und Zahnärzte oft das wichtigste Steuerungsinstrument für hohe Berufsunfähigkeitsrenten

Es stellt sich nun die Frage, wie Ärzte und Zahnärzte schon bei Abschluss einer Berufsunfähigkeitsversicherungen sicherstellen, dass sie im Rahmen ihrer Zukunftsplanung bei späteren Karrieresprüngen in Verbindung mit starken Einkommenssteigerungen diese höheren Einkommen bedarfsgerecht absichern können, ohne an den Hürden einer Gesundheitsprüfung zu scheitern.

Vertragliche Nachversicherungsgarantien in der Berufsunfähigkeitsversicherung scheinen oft nicht geeignet, denn sie verpuffen, wie oben bereits ausgeführt, meist an Höchstgrenzen oder strengen Angemessenheitsprüfungen. Sind zu guter Letzt planmäßige Beitragsdynamiken das ultimative Steuerungsinstrument für hohe Berufsunfähigkeitsrenten? Und wenn ja, worauf sollten Ärzte achten?

Vertraglich vereinbarte Beitragsdynamiken in der Berufsunfähigkeitsversicherung bewirken eine jährliche Erhöhung des Beitrages und der versicherten Berufsunfähigkeitsrente in etwa gleichem Maße. Diese dynamische Anpassungsoption sollte schon deshalb nie fehlen, da Berufsunfähigkeitsversicherungen oftmals Laufzeiten von 30 oder gar 40 Jahren und mehr haben und die versicherten Berufsunfähigkeitsrenten durch die Wirkungen der Inflation im Zeitablauf stark an Kaufkraft verlieren würden.

Gerade erfolgreiche Ärzte und Zahnärzte sind deshalb auf die laufenden Dynamikerhöhungen im besonderen Maße angewiesen, denn sie haben nicht nur die Wirkungen der Inflation auszugleichen, sondern auch stärkere Einkommenssteigerungen durch mögliche Karrieresprünge. Und erfahrungsgemäß wächst der Lebensstandard, den es abzusichern gilt, mit dem zur Verfügung stehenden Einkommen.

Nach einer Kienbaum-Gehaltsstudie aus dem Jahre 2019 beträgt die jährliche durchschnittliche Jahresgesamtvergütung:

- von Fachärzten 96.000 €,

- von Oberärzten 136.000 €

- und die von Chefärzten 300.000 €

Quelle: www.piro-karriereberatung.de

Quelle: Kienbaum Vergütungsreport „Ärzte, Führungskräfte und Spezialisten 2019“

Um diesen Begebenheiten schon bei Abschluss einer Berufsunfähigkeitsversicherung zu begegnen, sollten Ärzte und Zahnärzte auf eine möglichst hohe Beitragsdynamik in ihrer Berufsunfähigkeitsversicherung achten, die planmäßig zulässt, dass die versicherte Berufsunfähigkeitsrente jährlich ohne Gesundheitsprüfung steigt. Der Dynamiksatz sollte mindestens 5%, besser 10% betragen.

Eine 10%ige Dynamik ist derzeit nur bei wenigen Versicherern über Kombiprodukte (Rentenversicherung oder Fondspolice in Verbindung mit einer Berufsunfähigkeitszusatzversicherung) möglich. Sie ist das stärkste planmäßige Steuerungsinstrument für hohe Berufsunfähigkeitsrenten und ermöglicht es dem Versicherten, bei Bedarf die Höhe seiner versicherten Berufsunfähigkeitsrente rasch nach oben anzupassen. Etwa dann, wenn eine Beförderung zum Oberarzt oder Chefarzt ansteht ober absehbar ist.

Berufsunfähigkeitsversicherung: hoher Dynamiksatz, aber kein Zwang zur Dynamik

Grundsätzlich sollte Ihre Berufsunfähigkeitsversicherung keinen Dynamikzwang vorsehen, denn eine Beitragsdynamik von beispielsweise 10% ist langfristig für viele nicht finanzierbar oder gewünscht.

Vorrangig geht es bei dem Einschluss einer hohen Dynamik zunächst nur um die Sicherung eines Rechts auf künftige Dynamikerhöhung, die es dem versicherten Arzt oder Zahnarzt einseitig ermöglicht, seinen Versicherungsschutz bei Bedarf erhöhen zu können.

Der Versicherte erhält jährlich einen Dynamiknachtrag und entscheidet dann, ob er seine BU-Rente um den vereinbarten Prozentsatz erhöhen möchte oder ob er der Dynamikerhöhung schriftlich widerspricht.

Trotz mehrmaligen Widerspruchs sollte er sein künftiges Dynamikrecht nicht verlieren. Viele Dynamikbedingungen erlauben nur zweimal in Folge, dass der Dynamik widersprochen werden darf. Dies ist definitiv zu wenig, da spätestens beim dritten Widerspruch das Dynamikrecht endgültig erlöschen würde. Für künftige Erhöhungswünsche würde dann der Versicherer wieder eine Gesundheitsprüfung vorsehen.

Ärzte und Zahnärzte sollten bei der Auswahl einer Berufsunfähigkeitsversicherung darauf achten, dass das Dynamikrecht nicht schon bei einer Berufsunfähigkeitsrente von beispielsweise 4.000 € erlischt

Das Dynamikrecht sollte vertraglich nicht schon bei Erreichen einer Höchstrente von beispielsweise 2.500 € oder 4.000 € erlöschen. Dies würde dem Ziel, einen bedarfsgerechten, inflationsgeschützten Berufsunfähigkeitsschutz auch in der Zukunft aufrecht zu erhalten, entgegenlaufen.

Die Folge wäre, dass die bislang erreichte Rente in Höhe der vertraglichen Höchstgrenze eingefroren würde und eine künftig gewünschte Erhöhung des Versicherungsschutzes nur noch über einen Neuvertrag mit Gesundheitsprüfung möglich wäre.

Sichert eine Beitragsdynamik von 5% oder 10% wirklich bedarfsgerechten Versicherungsschutz?

Doch was bringt eine Beitragsdynamik von 5% oder 10% auf Dauer wirklich? Wächst mit solchen Dynamiksätzen die BU-Rente im ausreichenden Maße, um Ihnen später eine hohe bedarfsgerechte BU-Rente zur Verfügung zu stellen - beispielsweise dann, wenn Sie sich zum Oberarzt emporgearbeitet haben oder sich mit einer eigenen Arztpraxis niederlassen haben ? Und wie wirkt sich bei langen Laufzeiten die Inflation auf die Kaufkraft Ihrer versicherten BU-Rente aus?

Antworten darauf soll uns das folgende Beispiel geben:

Beispiel: Zwei 27-jährige Assistenzärzte versichern jeweils zeitgleich eine monatliche Berufsunfähigkeitsrente von 2.000 €. Der eine schließt Vertrag A mit einer Beitragsdynamik von 5%, der andere Vertrag B mit einer Beitragsdynamik von 10% ab. Beide nehmen stets die jährlichen Dynamikerhöhungen an.

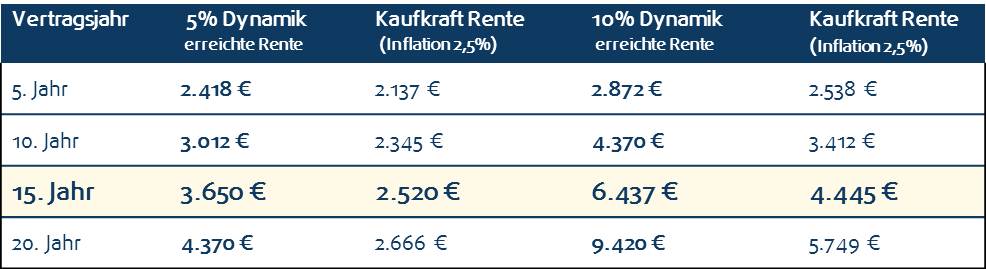

Die Tabelle zeigt die Entwicklung der versicherten Berufsunfähigkeitsrenten in 5-Jahresschritten und weist die Höhe der dann erreichten Berufsunfähigkeitsrenten aus. Die jeweilige Spalte daneben weist die Rentenzahlung in heutiger Kaufkraft unter Annahme einer Inflationsrate von 2,5% aus.

Nur mit der 10%igen Beitragsdynamik lässt sich das Versorgungsziel erreichen

Im 15.Vertragsjahr ist die ursprünglich versicherte Berufsunfähigkeitsrente von mtl. 2.000 € bei Vertrag A mit der 5%igen Beitragsdynamik auf 3.650 € gestiegen. Bei Vertrag B mit der der 10%igen Dynamik auf stolze 6.437 €.

Auf den ersten Blick könnte man annehmen, dass die Absicherung des Vertrages mit der 10%igen Beitragsdynamik zu hoch sein könnte. Doch stimmt dies wirklich?

Nehmen wir hierzu einmal an, dass beide Assistenzärzte 15 Jahre nach Vertragsbeginn zum Oberarzt befördert werden und dass sie das heutige durchschnittliche Jahreseinkommen eines Oberarztes von 136.000 € erhalten würden (Kienbaumstudie 2019). Dies entspricht einem monatlichen Bruttoeinkommen von 11.333 € und einem monatlichen Nettoeinkommen von 6.471 € (Steuerklasse III.).

Wollen nun beide 80% ihres Nettoeinkommens gegen Berufsunfähigkeit abgesichert haben, benötigen sie eine monatliche Berufsunfähigkeitsrente von 5.176 €.

Dieses Ziel erreicht nur BU-Versicherung B mit der 10%igen Beitragsdynamik, die eine monatlich versicherte Berufsunfähigkeitsrente von 6.437 € ausweist und damit das Versorgungsziel sogar übersteigt. Der Vertrag mit der 5%igen Dynamik deckt mit einer erreichten Rente von 3.650 € nur gut die Hälfte der gewünschten Absicherung ab.

Anmerkung: Aus Vereinfachungsgründen wurden hier nur BU-Brutto-Renten zugrundegelegt. Steuern und Krankenversicherungs-Beiträge, die auf die Rente im Leistungsfall anfallen, wurden nicht berücksichtigt. Würde man beispielsweise Abzüge von insgesamt 20% annehmen, hätte Vertrag B eine Punktlandung vollbracht: 6.437 €, davon 80% = 5.150 € - gewünscht waren 5.176 €.

Zudem sind bei solch langen Zeiträumen zwingend die Wirkungen der Inflation zu berücksichtigen. Die tatsächlich erreichten Berufsunfähigkeitsrenten im 15. Vertragsjahr erscheinen hoch und täuschen über ihre wahre Kaufkraft hinweg. So hat die Berufsunfähigkeitsrente bei der 5%igen Dynamik von monatlich 3.650 € und bei einer Inflationsrate von 2,5% lediglich eine heutige Kaufkraft von 2.520 € und die bei der 10%igen Dynamik von 6.437 € lediglich eine von 4.445 €.

10%ige Beitragsdynamik ist nur über eine Rentenversicherung mit BUZ erhältlich

Ferner ist zu beachten, dass die Versicherer eine 10%ige Beitragsdynamik derzeit lediglich bei Berufsunfähigkeits-Zusatzversicherung (BUZ) in Kombination mit einer Rentenversicherung zulassen und die "Spar-Beiträge" der Hauptversicherung (Rentenversicherung) ebenfalls jährlich dynamisiert werden, also ebenfalls mit erhöht werden.

Hieraus können sich hohe monatliche Gesamtbeiträge aufbauen, die der Vertragsinhaber möglicherweise bei unvorhergesehenen finanziellen Engpässen nicht mehr aufbringen kann. Deshalb ist es wichtig, bei der Wahl eines solchen Kombiproduktes den Beitrag für die enthaltene Rentenversicherung bei Vertragsabschluss so klein wie möglich zu halten, zum Beispiel in Höhe des tariflich vorgesehenen Mindestbeitrages.

Ferner sollten Sie darauf achten, dass Ihre Berufsunfähigkeitsversicherung bei Zahlungsschwierigkeiten vertraglich garantierte Stundungsmöglichkeiten vorsehen, die sicherstellen, dass der Versicherungsschutz in solchen Phasen erhalten bleibt.

Berufsunfähigkeitsversicherung Arzt und Zahnarzt: Eine hohe Beitragsdynamik ist ein wichtigstes Steuerungsinstrument für eine Erhöhung der versicherten Rente ohne Gesundheitsprüfung

Hohe Beitragsdynamiken sind oft das wichtigste Steuerungsinstrument für höhere Berufsunfähigkeitsrenten. Sie ermöglichen es dem Versicherten über längere Zeiträume hinweg, seinen Versicherungsschutz bedarfsgerecht an Inflation und stärkere Einkommensentwicklungen anzupassen - ohne sich einer Gesundheitsprüfung unterziehen zu müssen.

Wer eine Karriere im Arztberuf anstrebt, sollte nach Möglichkeit eine 10%ige Beitragsdynamik - ohne Dynamikzwang - vereinbaren. Dies ist derzeit nur über Rentenversicherungen als Hauptversicherung in Verbindung mit einer Berufsunfähigkeitszusatzversicherung möglich.

Beitragsdynamiken von 5% und darunter sind bei Berufen mit stärkeren Einkommensentwicklungen wie bei Ärzten und Zahnärzten definitiv zu wenig - insbesondere für diejenigen unter ihnen, die auf einen werthaltigen Berufsunfähigkeitsschutz nach Inflation Wert legen.

Nachversicherungsgarantien in Berufsunfähigkeitsversicherungen für Ärzte sind nach den derzeitigen Versicherungsangeboten oft nicht geeignet, den Versicherungsschutz auf höhere BU-Renten aufzustocken. Die versprochenen Garantien scheitern regelmäßig an vertraglichen Höchstgrenzen, kleinlichen Nachversicherungsgrenzen und strengen finanziellen Angemessenheitsprüfungen unter Anrechnung der „Berufsunfähigkeits-Rentenanwartschaften des Versorgungswerkes".

Zwei-Vertragslösung als mögliche Lösung?

Seit 2019/2020 haben fast alle BU-Versicherer in ihren Versicherungsbedingungen zur Beitragsdynamik ebenfalls finanzielle Angemessenheitsprüfungen aufgenommen. Obiges "Kombi-Modell" (Rentenversicherung mit BUZ) ist deshalb nur noch bei vereinzelten Versicherern sinnvoll nutzbar. Die Anbieterauswahl ist sehr eingeschränkt.

Anstelle des "Kombi-Modells" kann die sogenannte Zwei-Vertrags-Lösung sinnvoll sein.

Vereinfacht: Bei der Zwei-Vertragslösung werden zu Vertragsbeginn statt einer BU-Versicherung zwei Berufsunfähigkeitsversicherungen abgeschlossen. Dabei wird die zu Vertragsbeginn gewünschte BU-Rente in einem sinnvollen Verhältnis auf beide Verträge verteilt. Die richtige Aufteilung der BU-Renten ist davon abhängig, welche Konstellation am günstigsten ist, um später ein Optimum an" Nachversicherungsmasse" zur Verfügung zu haben.

Die Zwei-Vertragslösung hat den Vorteil, dass aus zwei Verträgen Nachversicherungsgarantien zur Verfügung stehen und somit beispielsweise bei einem mitversicherten Nachversicherungsereignis, z.B. bei einer Beförderung zum Oberarzt, aus beiden Verträgen Nachversicherungen geschöpft werden können. Die vertraglichen Obergrenzen für die Nachversicherung von beispielsweise mtl. 2.500 € oder 3.000 € stehen somit zweimal zur Verfügung.

Somit sind auf diesem Wege höhere BU-Renten von beispielsweise 5.000 € oder 6.000 € und mehr versicherbar - ohne dass dem eine Risiko- oder Gesundheitsprüfung entgegensteht, die dieses Vorhaben vereiteln könnte. Voraussetzung ist natürlich immer, dass die durch die Nachversicherungsgarantie erreichte Gesamtrente in einem angemessenen Verhältnis zum Einkommen steht, z.B. maximal 60% oder 70% des Bruttoeinkommens erreicht.

Aber auch hier sind die jeweiligen Bedingungen und Klauseln zu den jeweils unterschiedlich ausgestalteten Nachversicherungsgarantien beider BU-Versicherungen vor Vertragsabschluss genaustens zu prüfen. Sie müssen miteinander korrespondieren, damit die unterschiedlichen Nachversicherungsgarantien bei Bedarf sinnvoll genutzt werden können.

Nachteilig kann sich z.B. auswirken, dass Sie im Falle einer Berufsunfähigkeit zwei Leistungsfälle nachweisen müssen, da Sie zwei Berufsunfähigkeitsversicherungen mit zwei unterschiedlichen Versicherungsbedingungen haben. Dies kann im Einzelfall sehr aufwändig werden, streitanfällig sein und zu dem völlig unverständlichen Ergebnis führen, dass die eine Berufsunfähigkeitsversicherung leistet und die andere nicht. Umgekehrt kann dies natürlich auch von Vorteil sein.

Selbstverständlich ist es aus denselben Motiven heraus möglich, dass zu einer bereits bestehenden Berufsunfähigkeitsversicherung später ein zweiter Vertrag bei einem anderen Versicherer abgeschlossen wird. Beispielsweise dann, wenn die Gesundheitsverhältnisse der versicherten Person einen Neuabschluss zulassen.

Eine weiterführende Ausführung ist leider an dieser Stelle nicht möglich, da dies den Rahmen dieses Artikels sprengen würde. In Kürze plane ich hierzu einen umfassenderen Artikel. Bitte lassen Sie sich bei Interesse hierzu von mir beraten.

Das könnte Sie interessieren:

- Karrieregarantie, der neue Nachversicherungs-Joker

- Berufsunfähigkeitsversicherung Arzt

- Berufsunfähigkeitsversicherung Medizinstudent

- Berufsunfähigkeitsversicherung Zahnarzt

- Infektionsklausel

- Arbeitsunfähigkeits-Klausel in der Berufsunfähigkeitsversicherung

- Konkrete Verweisung in der Berufsunfähigkeitsversicherung

- Ärzteklauseln: Echter Vorteil oder werblicher Unfug?

- Umorganisationsklauseln in der Berufsunfähigkeitsversicherung

- Straftatenausschluss: Ein heißes Eisen!

- Ein Arzt ist kein Maurer: Warum Sie BU-Vergleichen misstrauen sollten

Fordern Sie gleich hier Ihren unverbindlichen Versicherungsvergleich an.